Cuentas de Pasivo: Descubre los 5 tipos esenciales para llevar tus finanzas al siguiente nivel

En el mundo de las finanzas, es fundamental tener en cuenta todas las cuentas que nos ayudan a tener un control adecuado de nuestros ingresos y gastos. Una parte esencial de esto son las cuentas de pasivo, que representan las deudas o compromisos que tenemos con terceros. Estas cuentas son indispensables para llevar nuestras finanzas al siguiente nivel y garantizar una buena salud financiera.

Te presentaremos los 5 tipos esenciales de cuentas de pasivo que debes conocer y utilizar en tu gestión financiera. Exploraremos cada uno de ellos, explicando su función y cómo se clasifican dentro del sistema contable. Asimismo, te daremos algunos consejos para utilizar estas cuentas de manera eficiente y aprovechar al máximo su potencial para mejorar tus finanzas personales o empresariales. ¡No te lo pierdas!

- Qué son las cuentas de pasivo y por qué son importantes para llevar tus finanzas al siguiente nivel

- Cuál es la diferencia entre las cuentas de pasivo a corto plazo y las de largo plazo

- Cuáles son los 5 tipos esenciales de cuentas de pasivo que debes conocer y utilizar en tus finanzas

- Cómo utilizar las cuentas de pasivo para administrar eficientemente tus deudas

- Cuál es la importancia de llevar un registro detallado de tus cuentas de pasivo

- Qué información necesitas para calcular el valor total de tus cuentas de pasivo

- Cuáles son las ventajas de tener cuentas de pasivo bien organizadas en tu balance general

- Cómo afectan las cuentas de pasivo tus decisiones financieras a largo plazo

- Cuál es el impacto de las tasas de interés en tus cuentas de pasivo y cómo puedes minimizar sus efectos

- Cómo puedes hacer uso inteligente de las cuentas de pasivo para alcanzar tus metas financieras

Qué son las cuentas de pasivo y por qué son importantes para llevar tus finanzas al siguiente nivel

Las cuentas de pasivo juegan un papel fundamental en la gestión financiera tanto a nivel personal como empresarial. Estas cuentas representan las obligaciones o deudas que tenemos hacia terceros y nos permiten tener una visión clara de nuestro nivel de endeudamiento.

Cuando hablamos de llevar nuestras finanzas al siguiente nivel, nos referimos a tener un control eficiente de nuestros recursos económicos. Las cuentas de pasivo son clave en este proceso, ya que nos ayudan a identificar y gestionar adecuadamente nuestras deudas.

Tipos esenciales de cuentas de pasivo

A continuación, te presentaremos los 5 tipos esenciales de cuentas de pasivo que debes conocer para llevar tus finanzas al siguiente nivel:

Cuentas por pagar:Son las obligaciones que tenemos con proveedores por bienes o servicios adquiridos a crédito. Estas cuentas representan una deuda que debemos saldar en el futuro.Préstamos bancarios:Se refieren a los préstamos que hemos adquirido con instituciones financieras. Estos préstamos pueden ser utilizados para diversos fines, como adquirir una vivienda, financiar un proyecto empresarial o cubrir gastos personales.Hipotecas:Dentro de los préstamos bancarios, las hipotecas juegan un papel importante. Estas representan los préstamos destinados a la adquisición de una propiedad inmobiliaria.Tarjetas de crédito:Las tarjetas de crédito son una forma común de financiamiento. Estas cuentas representan la deuda acumulada por las compras realizadas con tarjetas de crédito.Préstamos personales:Son préstamos que hemos adquirido de personas o instituciones y que no están asociados a un fin específico. Estos préstamos pueden utilizarse para diversos propósitos, como cubrir gastos médicos o financiar estudios.Sueldos por pagar:Representan las obligaciones laborales hacia los empleados. Incluyen tanto los sueldos pendientes de pago como los beneficios laborales, como bonificaciones o prestaciones sociales.

Es importante resaltar que llevar un control adecuado de estas cuentas de pasivo nos permitirá tener una visión clara de nuestras deudas y evitar posibles problemas financieros. El buen manejo de nuestras finanzas personales o empresariales implica conocer en detalle nuestras cuentas de pasivo, establecer plazos de pago adecuados y utilizar estrategias de administración financiera que nos ayuden a minimizar los riesgos.

Ahora que conoces los 5 tipos esenciales de cuentas de pasivo, estás un paso más cerca de llevar tus finanzas al siguiente nivel. Recuerda siempre estar al tanto de tus deudas y buscar alternativas para optimizar tu situación financiera.

Cuál es la diferencia entre las cuentas de pasivo a corto plazo y las de largo plazo

Las cuentas de pasivo son elementos clave en el mundo de las finanzas. Se dividen en dos categorías principales: a corto plazo y a largo plazo. Aunque ambas se refieren a las obligaciones financieras de una empresa o individuo, existen diferencias importantes entre ellas.

Cuentas de pasivo a corto plazo

Las cuentas de pasivo a corto plazo son aquellas que deben ser pagadas dentro de un año o menos. Estas suelen incluir deudas comerciales, préstamos a corto plazo, provisiones para gastos y las cuentas por pagar a los proveedores.

Por lo general, estas cuentas son más urgentes y requieren una pronta liquidación. Son cruciales para mantener la liquidez de una empresa y asegurarse de que todas las obligaciones financieras sean cumplidas en tiempo y forma.

Deudas comerciales:Esta cuenta engloba las deudas contraídas con otros negocios para la adquisición de bienes o servicios relacionados con la actividad comercial.Préstamos a corto plazo:Estos son préstamos que deben ser pagados en un período menor a un año. Suelen ser utilizados para cubrir necesidades de capital de trabajo o para financiar proyectos específicos.Provisiones para gastos:Esta cuenta se utiliza para hacer frente a gastos imprevistos o futuros que se estima que deberán ser cubiertos en un corto plazo.Cuentas por pagar a proveedores:Representan las deudas contraídas con los proveedores por concepto de bienes o servicios recibidos a crédito.

Cuentas de pasivo a largo plazo

A diferencia de las cuentas de pasivo a corto plazo, las cuentas de largo plazo son aquellas que deben ser pagadas después de un año. Estas incluyen títulos de deuda a largo plazo, hipotecas, préstamos a largo plazo y obligaciones por pagar.

Las cuentas de pasivo a largo plazo representan compromisos financieros a largo plazo y suelen ser utilizadas para financiar la adquisición de activos fijos, como terrenos, edificios o maquinarias. Su liquidación generalmente no es urgente, ya que se espera que se paguen en un período más prolongado.

Títulos de deuda a largo plazo:Son instrumentos financieros que representan deudas emitidas por una empresa o entidad gubernamental y tienen un plazo de vencimiento que supera el año.Hipotecas:Estas representan préstamos a largo plazo destinados a financiar la compra de bienes raíces, como casas o terrenos.Préstamos a largo plazo:Similar a los préstamos a corto plazo, pero con un plazo de vencimiento mayor a un año.Obligaciones por pagar:Se refiere a las deudas pendientes de pago que deben liquidarse en un plazo superior a un año.

Las cuentas de pasivo a corto plazo deben ser pagadas en un período menor a un año, mientras que las cuentas de pasivo a largo plazo se liquidan después de un año. Ambas son fundamentales para el funcionamiento financiero de una empresa y su correcta gestión es esencial para mantener la estabilidad económica.

Cuáles son los 5 tipos esenciales de cuentas de pasivo que debes conocer y utilizar en tus finanzas

En el mundo de las finanzas, es crucial tener un buen manejo de tus cuentas de pasivo. Estas cuentas representan las obligaciones financieras que una persona o empresa tiene y deben ser llevadas y controladas de manera adecuada para evitar problemas futuros.

1. Cuentas por pagar

Las cuentas por pagar son aquellas obligaciones que tienes con proveedores, contratistas o cualquier otra entidad a la cual le debes dinero. Estas pueden incluir facturas pendientes de pago, préstamos o créditos, entre otros. Es importante llevar un registro detallado de estas cuentas para no incurrir en pagos atrasados o impagos, lo que podría afectar tu reputación financiera.

2. Préstamos bancarios

Los préstamos bancarios son una forma común de financiamiento para personas y empresas. Estos representan una deuda que adquieres con una institución financiera y que debe ser pagada en cuotas establecidas previamente. Es importante llevar un control adecuado de estos préstamos, incluyendo el monto principal, los intereses y las fechas de pago, para evitar retrasos o incumplimientos.

3. Obligaciones laborales

Las obligaciones laborales son todas aquellas deudas que tienes con tus empleados, como el pago de salarios, beneficios y contribuciones a la seguridad social. Estas obligaciones deben ser calculadas y registradas correctamente, ya que de lo contrario podrías enfrentar problemas legales y sanciones por parte de las autoridades correspondientes.

4. Impuestos pendientes

Los impuestos son una obligación financiera que debes cumplir como persona o empresa. Si tienes impuestos pendientes de pago, es importante llevar un registro detallado de cuánto debes y las fechas límites para evitar multas e intereses adicionales. Además, mantener al día tus pagos de impuestos te ayudará a mantener una buena reputación financiera y evitar problemas legales.

5. Deudas por tarjetas de crédito

Las tarjetas de crédito son una forma común de financiamiento personal, pero también representan una deuda que debes pagar. Si tienes deudas pendientes en tus tarjetas de crédito, es fundamental llevar un control adecuado de ellas, incluyendo los saldos pendientes, tasas de interés y fechas de pago. Pagar tus deudas de tarjetas de crédito a tiempo te ayudará a mejorar tu historial crediticio y evitar posibles problemas financieros en el futuro.

Llevar un buen manejo de tus cuentas de pasivo es esencial para mantener unas finanzas saludables. Conocer y utilizar estos 5 tipos esenciales de cuentas de pasivo te permitirá tener un mayor control sobre tus obligaciones financieras y evitar complicaciones en el futuro. Recuerda siempre llevar un registro detallado de estas cuentas, calcular correctamente tus obligaciones y realizar los pagos correspondientes de manera oportuna.

Cómo utilizar las cuentas de pasivo para administrar eficientemente tus deudas

Las cuentas de pasivo son un elemento esencial en la administración de las finanzas personales o empresariales. Estas cuentas representan las obligaciones económicas que se tienen con terceros, es decir, las deudas pendientes de pago. Aunque el término "deuda" puede sonar negativo, en realidad las cuentas de pasivo pueden ser una herramienta muy útil para llevar tus finanzas al siguiente nivel y tener un control efectivo de tus obligaciones financieras.

¿Cómo funcionan las cuentas de pasivo?

Las cuentas de pasivo se utilizan para registrar todas aquellas deudas que debemos pagar a corto o largo plazo. Estas deudas pueden ser préstamos bancarios, pagos a proveedores, impuestos pendientes, entre otros. Al crear una cuenta de pasivo, estamos reconociendo la existencia de una obligación económica hacia un tercero y dejamos constancia de ello en nuestros registros contables.

Es importante tener en cuenta que las cuentas de pasivo se clasifican según su plazo de vencimiento. Podemos encontrar tanto cuentas de pasivo a corto plazo, como por ejemplo los préstamos personales o tarjetas de crédito, como cuentas de pasivo a largo plazo, como los préstamos hipotecarios.

5 tipos esenciales de cuentas de pasivo

- Cuentas por pagar a proveedores: Esta cuenta refleja todas las compras o servicios adquiridos a crédito a diferentes proveedores. Es necesario llevar un control exhaustivo de esta cuenta para evitar retrasos en los pagos y posibles sanciones o intereses adicionales.

- Préstamos bancarios: Estas cuentas reflejan los préstamos otorgados por entidades financieras. Pueden ser préstamos personales, préstamos para empresas o líneas de crédito. Es importante analizar las condiciones de estos préstamos detenidamente antes de solicitarlos para asegurarnos de poder hacer frente a sus pagos en el plazo establecido.

- Pagos a proveedores: Esta cuenta está destinada a registrar los pagos realizados a nuestros proveedores. Al llevar un registro ordenado de estas transacciones, podemos tener un control efectivo de nuestras obligaciones y evitar retrasos o malentendidos en los pagos.

- Impuestos pendientes: En esta cuenta se registran los impuestos que debemos pagar a las autoridades fiscales correspondientes. Tener un control riguroso de esta cuenta nos permite estar al día con nuestras obligaciones tributarias y evitar sanciones o recargos.

- Cuotas de préstamo hipotecario: Si tienes una vivienda o propiedad y has adquirido un préstamo hipotecario, es importante llevar un registro detallado de las cuotas a pagar. Esta cuenta te permitirá conocer el estado actual de tu deuda y planificar tus pagos de forma adecuada.

Estos son solo algunos de los tipos de cuentas de pasivo más comunes, pero existen muchas otras dependiendo de la naturaleza de las deudas y obligaciones financieras que tengas. Lo importante es tener un sistema de registro y control adecuado para llevar tus finanzas al siguiente nivel.

Las cuentas de pasivo son una herramienta fundamental en la administración financiera. Nos permiten tener un control efectivo de nuestras obligaciones económicas y planificar nuestros pagos de manera eficiente. No debemos verlas como algo negativo, sino más bien como una oportunidad para mejorar nuestra gestión financiera. Así que no esperes más y comienza a utilizar las cuentas de pasivo para llevar tus finanzas al siguiente nivel.

Cuál es la importancia de llevar un registro detallado de tus cuentas de pasivo

Cuando se trata de gestionar nuestras finanzas personales o empresariales, es fundamental tener un registro detallado de nuestras cuentas de pasivo. Estas cuentas representan las deudas y obligaciones financieras que tenemos con terceros, ya sea en forma de préstamos, créditos o pagos pendientes.

Llevar un control preciso de nuestras cuentas de pasivo nos ayudará a tener una visión clara de nuestra situación financiera, así como a tomar decisiones más acertadas en cuanto a cómo manejar nuestras deudas y negociar posibles acuerdos con nuestros acreedores.

Existen diferentes tipos de cuentas de pasivo, cada una con sus características particulares:

Cuentas por pagar a proveedores:Esta cuenta representa dinero que debemos a nuestros proveedores por bienes o servicios adquiridos a crédito. Es fundamental llevar un registro preciso de esta cuenta para evitar retrasos en los pagos y posibles problemas con nuestros proveedores.Préstamos bancarios:Esta cuenta incluye el dinero que hemos solicitado como préstamo a una entidad bancaria. Aquí debemos tener en cuenta tanto el capital prestado como los intereses generados y las fechas de pago establecidas.Créditos hipotecarios:Si hemos adquirido una propiedad a través de un crédito hipotecario, esta cuenta será uno de nuestros principales pasivos financieros. Aquí debemos considerar no solo el monto prestado, sino también los intereses, los plazos de pago y cualquier otro tipo de cláusula que establezca el contrato hipotecario.Deudas con proveedores:En esta cuenta se incluyen las deudas pendientes que tenemos con proveedores y contratistas por servicios o productos recibidos a crédito. Es importante llevar un seguimiento detallado de estas deudas para evitar retrasos en los pagos y posibles problemas legales.Tarjetas de crédito:Las tarjetas de crédito son una forma común de financiamiento, pero también pueden convertirse en una fuente de deudas si no se manejan de manera responsable. En esta cuenta debemos anotar tanto los saldos pendientes como las fechas de pago y los intereses generados.

Es fundamental tener un registro ordenado y detallado de nuestras cuentas de pasivo, ya que esto nos permitirá tener un panorama claro de nuestras obligaciones financieras y tomar decisiones informadas sobre cómo gestionarlas de la mejor manera posible.

Llevar un registro detallado de nuestras cuentas de pasivo es clave para tener un control efectivo de nuestras finanzas. Conocer los tipos de cuentas de pasivo existentes nos brinda la oportunidad de analizar nuestra situación financiera de manera más precisa y tomar acciones para mejorarla.

Qué información necesitas para calcular el valor total de tus cuentas de pasivo

Calcular el valor total de tus cuentas de pasivo es esencial para tener una visión clara de tus finanzas y poder tomar decisiones inteligentes. Pero, ¿qué información necesitas realmente para llevar a cabo este cálculo? En este artículo te revelaremos los 5 tipos esenciales de cuentas de pasivo que debes tener en cuenta.

Cuentas de pasivo a corto plazo

Las cuentas de pasivo a corto plazo incluyen todas aquellas obligaciones financieras que se espera que sean liquidadas en un plazo inferior a un año. Esto puede incluir pagos pendientes a proveedores, préstamos a corto plazo, impuestos por pagar, entre otros.

Es fundamental registrar y hacer un seguimiento adecuado de estas cuentas para evitar retrasos en los pagos y posibles consecuencias negativas para tu negocio.

Cuentas de pasivo a largo plazo

Las cuentas de pasivo a largo plazo comprenden todas las obligaciones financieras que tienen un plazo de vencimiento mayor a un año. Por lo general, esto incluye préstamos a largo plazo, hipotecas, bonos emitidos, entre otros.

Es importante tener claridad sobre estas cuentas de pasivo a largo plazo, ya que impactarán tu flujo de efectivo en un horizonte de tiempo más amplio y podrían requerir un análisis más exhaustivo antes de asumir nuevas deudas.

Provisiones para contingencias

Las provisiones para contingencias son cuentas de pasivo que se crean para cubrir posibles contingencias o situaciones imprevistas en el futuro. Esto puede incluir, por ejemplo, litigios pendientes o garantías ofrecidas a clientes.

Es fundamental realizar una estimación adecuada de estas provisiones, considerando tanto los aspectos legales como los financieros, para garantizar la seguridad y estabilidad financiera de tu empresa.

Obligaciones laborales

Las obligaciones laborales representan los pasivos relacionados con las responsabilidades hacia los empleados. Esto incluye salarios y beneficios pendientes de pago, contribuciones a la seguridad social, indemnizaciones por despido, entre otros.

Es importante llevar un registro preciso de estas obligaciones laborales, ya que pueden tener un impacto significativo en el flujo de efectivo y en la gestión de tus recursos humanos.

Otras cuentas de pasivo

Además de los tipos anteriores, existen otras cuentas de pasivo que pueden variar según la naturaleza de tu negocio. Algunos ejemplos pueden ser préstamos subordinados, arrendamientos financieros, depósitos recibidos anticipadamente, entre otros.

Es fundamental identificar y clasificar correctamente todas estas cuentas de pasivo para tener una visión integral de tus obligaciones financieras y poder tomar decisiones informadas sobre tu negocio.

Calcular el valor total de tus cuentas de pasivo requiere considerar distintos tipos de obligaciones financieras, desde las cuentas a corto plazo hasta las provisiones para contingencias. Mantener un control meticuloso de estas cuentas te permitirá tener una gestión más efectiva de tus finanzas y llevar tus finanzas al siguiente nivel.

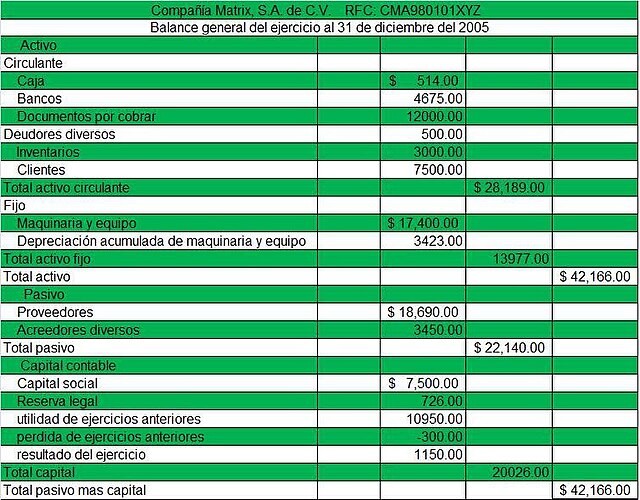

Cuáles son las ventajas de tener cuentas de pasivo bien organizadas en tu balance general

En el mundo de las finanzas personales y empresariales, es fundamental tener una buena organización de las cuentas de pasivo en el balance general. Estas cuentas representan lo que se debe a terceros, como proveedores, prestamistas o empleados, y son clave para llevar nuestras finanzas al siguiente nivel.

1. Cuentas por pagar: Esta cuenta incluye todas las deudas pendientes con proveedores y otros acreedores comerciales. Organizar correctamente esta cuenta nos permitirá tener una visión clara de nuestras obligaciones financieras y planificar adecuadamente los pagos.

2. Préstamos bancarios: Los préstamos bancarios son una fuente común de financiamiento para empresas y particulares. Tener un registro ordenado de los préstamos contratados nos permitirá conocer la deuda total, las tasas de interés aplicadas y los plazos de pago establecidos.

3. Obligaciones fiscales: El cumplimiento de las obligaciones tributarias es esencial para evitar problemas con las autoridades fiscales. Mantener un registro ordenado de las obligaciones fiscales nos ayudará a realizar declaraciones precisas y evitar sanciones.

4. Sueldos y salarios por pagar: Si tienes empleados, es importante llevar un control adecuado de los sueldos y salarios por pagar. Esto incluye las obligaciones laborales como impuestos, seguros sociales y otras deducciones que deben ser pagadas a los empleados. Un registro detallado nos ayudará a cumplir con estas obligaciones de manera puntual.

5. Provisiones: Las provisiones son estimaciones de gastos futuros que debemos realizar en un momento determinado. Por ejemplo, provisionar para posibles demandas legales o reparaciones importantes. Una buena organización de estas provisiones nos permitirá tener una visión clara de los compromisos financieros futuros y evitar sorpresas.

La correcta organización de las cuentas de pasivo en el balance general no solo es una necesidad contable, sino también una herramienta clave para tomar decisiones financieras informadas y efectivas. Tener un control detallado de nuestras obligaciones nos brinda una imagen clara de nuestra situación financiera y nos ayuda a planificar adecuadamente pagos, inversiones y crecimiento. Así que no subestimes el poder de una buena estructura de cuentas de pasivo, ¡te llevará al siguiente nivel financiero!

Cómo afectan las cuentas de pasivo tus decisiones financieras a largo plazo

Las cuentas de pasivo son una parte fundamental de cualquier análisis financiero. Estas cuentas representan las deudas u obligaciones que tiene una empresa o individuo con terceros. Comprender cómo afectan estas cuentas nuestras decisiones financieras a largo plazo es crucial para llevar nuestras finanzas al siguiente nivel.

Existen diferentes tipos de cuentas de pasivo, cada una con características y implicaciones específicas. A continuación, te presentamos los 5 tipos esenciales que debes conocer:

1. Cuentas por pagar

Estas cuentas representan las obligaciones de pago que una empresa tiene con sus proveedores o acreedores. Pueden incluir facturas por servicios recibidos, mercancías compradas a crédito o préstamos bancarios. Es importante llevar un control detallado de estas cuentas para evitar retrasos en los pagos y posibles penalidades.

2. Préstamos y créditos

Esta categoría engloba los préstamos y créditos que una empresa ha obtenido para financiar sus actividades. Pueden incluir préstamos bancarios, líneas de crédito, hipotecas o financiamiento a través de emisiones de bonos. Es esencial analizar las condiciones y tasas de interés de estos préstamos para evaluar su impacto en la liquidez y rentabilidad de la empresa.

3. Bonos y obligaciones

Los bonos y obligaciones representan deudas emitidas por una empresa o entidad gubernamental para obtener financiamiento. Estos instrumentos financieros son adquiridos por inversionistas y pagan intereses periódicos. Es importante tener en cuenta las fechas de vencimiento y los pagos de intereses al evaluar el impacto de estos pasivos en la estructura financiera de una empresa.

4. Provisiones

Las provisiones son cuentas de pasivo que se reconocen para cubrir posibles pérdidas o gastos futuros. Pueden incluir reservas para contingencias legales, garantías de productos, indemnizaciones por despidos o reparaciones de activos. Estas provisiones deben ser estimadas adecuadamente y revisadas periódicamente para reflejar la situación real de la empresa.

5. Otras deudas a largo plazo

Esta categoría engloba otras deudas a largo plazo que no se clasifican en las categorías anteriores. Pueden incluir arrendamientos financieros, deuda subordinada, préstamos de accionistas o cualquier otro instrumento financiero que represente una obligación a largo plazo. Estas deudas deben ser analizadas cuidadosamente, considerando sus condiciones contractuales y su impacto en el flujo de efectivo de la empresa.

Las cuentas de pasivo son fundamentales para realizar un análisis financiero completo. Comprender los diferentes tipos de cuentas de pasivo y cómo afectan nuestras decisiones financieras nos permitirá tomar mejores decisiones a largo plazo y llevar nuestras finanzas al siguiente nivel.

Cuál es el impacto de las tasas de interés en tus cuentas de pasivo y cómo puedes minimizar sus efectos

Las tasas de interés son un factor crucial que afecta tus cuentas de pasivo y puede tener un impacto significativo en tus finanzas personales. Es importante comprender cómo funcionan las tasas de interés y cómo pueden influir en tus cuentas para poder tomar decisiones financieras informadas.

En primer lugar, es fundamental comprender que las tasas de interés representan el costo del dinero prestado. Cuando adquieres un préstamo o una deuda, el prestamista te cobra intereses como compensación por prestarte ese dinero. Estas tasas pueden variar ampliamente según el tipo de cuenta de pasivo que tengas.

Tipos de tasas de interés en cuentas de pasivo

1. Tasa de interés fija: En este tipo de cuenta de pasivo, la tasa de interés se establece al comienzo del préstamo y no cambia a lo largo del plazo del mismo. Esto significa que los pagos mensuales serán constantes durante todo el período del préstamo. Si optas por una tasa fija, debes evaluar cuidadosamente si te conviene más en comparación con una tasa variable.

2. Tasa de interés variable: A diferencia de la tasa fija, la tasa de interés variable puede cambiar a lo largo del período del préstamo. Esta tasa puede estar vinculada a un índice financiero, como la tasa preferencial, lo que significa que puede subir o bajar en base a los cambios en ese índice. Si eliges una tasa variable, es importante tener en cuenta que los pagos mensuales pueden fluctuar, lo que puede afectar tu presupuesto.

3. Tasa de interés nominal: La tasa de interés nominal es la tasa que se anuncia públicamente para un préstamo o una cuenta de pasivo. Esta tasa no tiene en cuenta los cargos adicionales, como comisiones o tarifas, por lo que puede ser engañosa al comparar diferentes cuentas. Es importante siempre leer los términos y condiciones del contrato de tu cuenta de pasivo para entender el costo total y los cargos adicionales asociados.

4. Tasa de interés efectiva: A diferencia de la tasa nominal, la tasa de interés efectiva toma en cuenta los cargos adicionales y otros costos asociados con la cuenta de pasivo. Esta tasa refleja el costo real del préstamo o deuda y te permite comparar diferentes ofertas más fácilmente. Al evaluar diferentes cuentas de pasivo, es fundamental tener en cuenta la tasa de interés efectiva para tomar decisiones financieras informadas.

5. Tasa de interés moratoria: Esta tasa se aplica cuando incumpliste con los pagos acordados de tu cuenta de pasivo. Por lo general, es una tasa más alta que la tasa de interés habitual y puede hacer que tu deuda crezca rápidamente. Es fundamental evitar caer en mora y cumplir con los pagos acordados para evitar pagar estas tasas adicionales.

Minimizando los efectos de las tasas de interés

Si quieres minimizar los efectos de las tasas de interés en tus cuentas de pasivo, aquí hay algunas estrategias que puedes considerar:

- Comparar diferentes opciones: Antes de adquirir cualquier préstamo o deuda, es fundamental comparar diferentes cuentas para encontrar la opción con la tasa de interés más baja y los términos más favorables. Asegúrate de revisar tanto la tasa de interés nominal como la tasa de interés efectiva para tomar una decisión informada.

- Pagar a tiempo: Cumplir con los pagos acordados de tu cuenta de pasivo es esencial para evitar caer en mora y pagar tasas de interés moratorias. Establece un presupuesto sólido y planifica tus pagos para asegurarte de cumplir con tus obligaciones financieras.

- Considerar refinanciamiento: Si tienes una cuenta de pasivo con una tasa de interés alta, puedes considerar refinanciarla con otra institución financiera que ofrezca tasas más bajas. Sin embargo, ten en cuenta que puede haber costos asociados con esta opción, como comisiones por refinanciamiento o penalidades.

- Priorizar la deuda: Si tienes varias cuentas de pasivo, considera ordenarlas según las tasas de interés. Prioriza el pago de aquellas cuentas con las tasas más altas para minimizar los intereses que debes pagar a largo plazo.

- Mantén un buen historial crediticio: Un buen historial crediticio te permitirá acceder a mejores condiciones y tasas de interés más bajas. Paga tus deudas a tiempo y mantén un buen equilibrio entre tu ingreso y tus gastos para asegurar un buen puntaje crediticio.

Las tasas de interés tienen un impacto significativo en tus cuentas de pasivo. Comprender los diferentes tipos de tasas de interés y cómo minimizar sus efectos te brindará una mayor tranquilidad financiera. Recuerda siempre leer y comprender los términos y condiciones de cualquier cuenta de pasivo antes de comprometerte y tomar decisiones informadas para llevar tus finanzas al siguiente nivel.

Cómo puedes hacer uso inteligente de las cuentas de pasivo para alcanzar tus metas financieras

Las cuentas de pasivo son fundamentales cuando se trata de llevar tus finanzas al siguiente nivel. Estas cuentas representan las obligaciones financieras que tienes, es decir, el dinero que debes pagar a terceros. Conocer los diferentes tipos de cuentas de pasivo y hacer un uso inteligente de ellas puede marcar la diferencia en tu situación financiera.

1. Cuentas por pagar

Una de las cuentas de pasivo más comunes son las cuentas por pagar. Estas incluyen todas las deudas que tienes con proveedores o prestamistas. Pueden ser facturas pendientes, pagos a proveedores a crédito o préstamos obtenidos para financiar tu negocio o proyectos personales.

Es importante llevar un control preciso de las cuentas por pagar y cumplir con los plazos de pago establecidos. De esta manera, evitarás cargos por intereses moratorios y mantendrás una buena relación con tus proveedores.

2. Préstamos bancarios

Los préstamos bancarios son otro tipo de cuenta de pasivo muy relevante. Estos préstamos son otorgados por instituciones financieras con el fin de cubrir necesidades de capital, como comprar una casa, un auto o financiar proyectos empresariales.

Es importante analizar las condiciones de los préstamos antes de comprometerte. Asegúrate de comparar las tasas de interés, plazos de pago y comisiones para elegir la opción que mejor se adapte a tus necesidades y posibilidades financieras.

3. Obligaciones fiscales

Las obligaciones fiscales también forman parte de las cuentas de pasivo. Estas incluyen los impuestos que debes pagar al gobierno, como el impuesto sobre la renta, el IVA o el impuesto a la propiedad.

Es fundamental cumplir con tus obligaciones fiscales para evitar sanciones y problemas legales. Asegúrate de llevar una contabilidad clara y precisa, y si tienes dudas acerca de cómo calcular tus impuestos, es recomendable buscar asesoría de un contador o experto en finanzas.

4. Cuentas por cobrar

Aunque las cuentas por cobrar normalmente se clasifican como activo, también pueden ser consideradas una cuenta de pasivo en ciertas circunstancias. Esto ocurre cuando tienes que esperar a que tus clientes o deudores te paguen.

Es importante llevar un control detallado de las cuentas por cobrar y realizar un seguimiento constante de los pagos pendientes. Si tienes problemas para cobrar, considera implementar políticas de pago más estrictas o establecer acuerdos de pago a plazos con tus clientes.

5. Hipotecas y préstamos personales

Otro tipo de cuenta de pasivo son las hipotecas y préstamos personales. Estos préstamos se utilizan para adquirir bienes de alto valor, como una casa o un vehículo, y generalmente son a largo plazo.

Asegúrate de analizar correctamente las condiciones de estos préstamos antes de comprometerte. Considera factores como las tasas de interés, los plazos de pago y los pagos mensuales para asegurarte de poder cumplir con tus obligaciones.

Hacer un uso inteligente de las cuentas de pasivo puede ayudarte a mantener unas finanzas saludables y alcanzar tus metas financieras. Recuerda llevar un control detallado de tus cuentas por pagar, analizar las condiciones de los préstamos antes de comprometerte, cumplir con tus obligaciones fiscales, gestionar cuidadosamente tus cuentas por cobrar y evaluar adecuadamente las hipotecas y préstamos personales que adquieras.

Las cuentas de pasivo más comunes son: préstamos, hipotecas, créditos bancarios, tarjetas de crédito y cuentas por pagar.

Una cuenta de pasivo a largo plazo es aquella que se espera pagar en un periodo mayor a un año, como por ejemplo una hipoteca.

La principal diferencia radica en el tiempo de pago. Las cuentas de pasivo a corto plazo deben pagarse en un periodo menor a un año, mientras que las de pasivo a largo plazo se extienden más allá de ese plazo.

Sí, puedes cancelar una cuenta de pasivo antes de su vencimiento, pero es importante revisar las condiciones específicas para determinar si hay algún cargo o penalización por hacerlo.

Sí, en algunos casos es posible refinanciar una deuda a corto plazo y convertirla en una deuda a largo plazo para extender el plazo de pago y reducir la cantidad de los pagos mensuales.

Entradas relacionadas