Punto de Equilibrio Financiero: Descubre cómo alcanzar estabilidad económica y evitar pérdidas

El punto de equilibrio financiero es un concepto clave para cualquier negocio o emprendimiento. Se refiere al nivel de ventas necesario para cubrir todos los costos y gastos, sin generar ganancias ni pérdidas. Es decir, es el punto en el que la empresa alcanza su umbral de rentabilidad. Lograr este punto es fundamental para garantizar la estabilidad económica y evitar pérdidas a largo plazo.

Exploraremos en detalle qué es el punto de equilibrio financiero y cómo calcularlo. También analizaremos diferentes estrategias y acciones que puedes implementar para alcanzar este punto y mantener una situación financiera sólida. Comprender y aplicar estos conceptos será crucial para asegurar la supervivencia y el crecimiento de tu negocio.

- Qué es el punto de equilibrio financiero y por qué es importante para las empresas

- Cómo puedo calcular el punto de equilibrio financiero para mi negocio

- Cuáles son los factores que influyen en el punto de equilibrio financiero

- Qué estrategias puedo implementar para alcanzar el punto de equilibrio financiero más rápidamente

- Cuál es la diferencia entre el punto de equilibrio financiero y el punto de equilibrio contable

- Cómo puedo utilizar el análisis del punto de equilibrio financiero para tomar decisiones empresariales inteligentes

- Cuáles son los riesgos asociados con no lograr el punto de equilibrio financiero

- Qué medidas puedo tomar si me encuentro por debajo del punto de equilibrio financiero

- Existen herramientas o software que puedan ayudarme a calcular y monitorear el punto de equilibrio financiero de mi empresa

- Cómo puedo mantenerme en el punto de equilibrio financiero a largo plazo y evitar pérdidas significativas

- Preguntas frecuentes (FAQ)

- 1. ¿Qué es el punto de equilibrio financiero?

- 2. ¿Cómo calcular el punto de equilibrio financiero?

- 3. ¿Por qué es importante conocer el punto de equilibrio financiero?

- 4. ¿Qué ocurre si las ventas están por encima del punto de equilibrio financiero?

- 5. ¿Qué sucede si las ventas están por debajo del punto de equilibrio financiero?

Qué es el punto de equilibrio financiero y por qué es importante para las empresas

El punto de equilibrio financiero es una herramienta fundamental para cualquier empresa que pretenda mantener una estabilidad económica y evitar pérdidas innecesarias. Representa el nivel de ventas necesario para cubrir todos los costos y gastos incurridos, sin generar ni beneficios ni pérdidas. En otras palabras, es el punto en el cual los ingresos totales son iguales a los costos totales.

Conocer el punto de equilibrio financiero es vital para la toma de decisiones estratégicas, ya que permite determinar cuántas unidades o servicios deben venderse para no tener pérdidas y comenzar a obtener utilidades. Además, ofrece una visión clara de los riesgos y oportunidades financieras que enfrenta la empresa en un determinado período de tiempo.

Cómo calcular el punto de equilibrio financiero

Existen diferentes métodos para calcular el punto de equilibrio financiero, pero uno de los más utilizados es el análisis de costos-volumen-utilidad (CVU), también conocido como análisis CVP por sus siglas en inglés (Cost-Volume-Profit). Este análisis toma en cuenta tres elementos clave: los costos fijos, los costos variables y el margen de contribución por unidad.

Los costos fijos son aquellos que no varían en función del nivel de producción o ventas, como el alquiler, los salarios o los gastos de administración. Los costos variables, por otro lado, están directamente relacionados con la producción o venta de cada unidad, como la materia prima o las comisiones a los vendedores. El margen de contribución es la diferencia entre el precio de venta unitario y los costos variables por unidad.

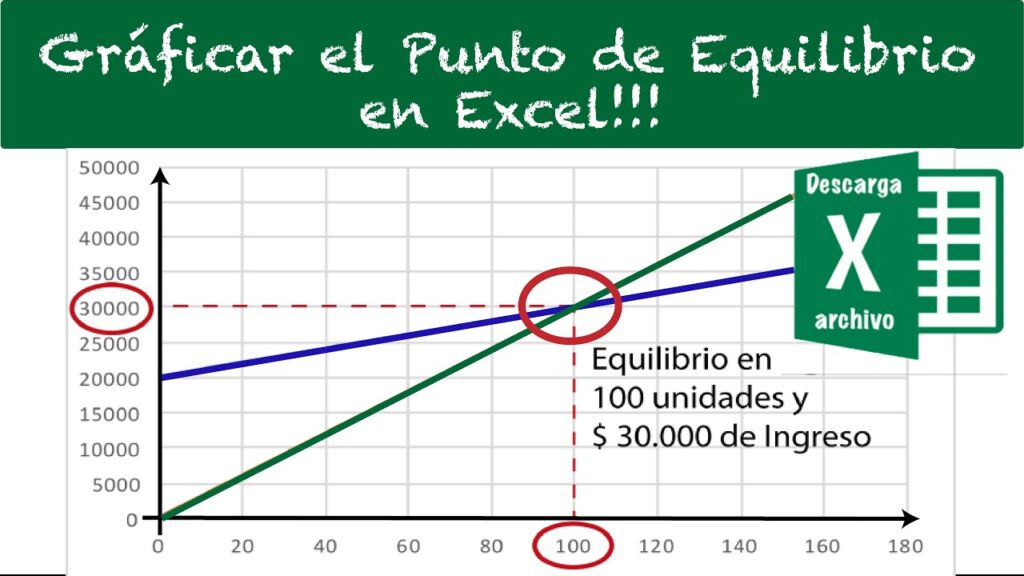

Una vez identificados estos elementos, se puede calcular el punto de equilibrio en unidades o en valor monetario. Para obtener el punto de equilibrio en unidades, se divide los costos fijos totales entre el margen de contribución por unidad. Por otro lado, para calcular el punto de equilibrio en valor monetario, se multiplica el punto de equilibrio en unidades por el precio de venta por unidad.

Importancia del punto de equilibrio financiero para las empresas

El punto de equilibrio financiero es una herramienta que proporciona información valiosa sobre la salud financiera de una empresa. Permite evaluar si la estructura de costos y el precio de venta son viables y rentables, así como identificar áreas donde se pueden realizar ajustes para maximizar la eficiencia y la rentabilidad.

Además, el conocimiento del punto de equilibrio financiero ayuda a establecer metas realistas de ventas y a tomar decisiones informadas en relación con la fijación de precios, la inversión en nuevos proyectos o la negociación de contratos. También aporta una mayor comprensión de cómo los cambios en los costos o en el volumen de ventas pueden afectar los resultados financieros de la empresa.

El punto de equilibrio financiero es un concepto fundamental en la gestión financiera de cualquier empresa. Proporciona una base sólida para la toma de decisiones estratégicas, promoviendo la estabilidad económica y evitando pérdidas innecesarias. Es una herramienta que todo empresario debe conocer y utilizar para garantizar el éxito y la rentabilidad a largo plazo.

Cómo puedo calcular el punto de equilibrio financiero para mi negocio

Calcular el punto de equilibrio financiero para tu negocio es crucial para asegurar la estabilidad económica y evitar pérdidas. Este indicador te ayudará a determinar cuál es el nivel de ventas necesario para cubrir todos los costos y gastos fijos, sin obtener ganancias ni pérdidas.

Para calcular el punto de equilibrio financiero, es importante tener en cuenta varios elementos clave. En primer lugar, debes identificar los costos fijos de tu negocio. Estos son aquellos que no varían en función del volumen de ventas, como el alquiler del local, los salarios del personal, los impuestos fijos, entre otros. Es fundamental tener un registro preciso de estos costos, ya que serán parte fundamental del cálculo.

Una vez que tienes identificados los costos fijos, debes determinar el margen de contribución unitario. Este margen representa la diferencia entre el precio de venta de cada unidad y su costo variable unitario. Es decir, es el dinero que queda después de descontar los costos variables directamente relacionados con la producción o venta de ese producto o servicio en particular.

Una vez que tengas ambos datos, puedes utilizar la siguiente fórmula para calcular el punto de equilibrio:

Punto de Equilibrio = Costos Fijos / Margen de Contribución Unitario

Al realizar este cálculo, obtendrás el número de unidades a vender o el monto total de ventas necesarias para cubrir todos los costos fijos y alcanzar el punto de equilibrio.

Es importante destacar que alcanzar el punto de equilibrio no significa obtener ganancias, sino simplemente cubrir todos los costos y gastos fijos. Es a partir de ese punto que tu negocio comenzará a generar beneficios.

Además, es fundamental tener en cuenta que el punto de equilibrio puede cambiar a medida que se modifican los costos fijos, los costos variables o los precios de venta. Por lo tanto, es necesario mantener un monitoreo constante de estos elementos y realizar ajustes en caso de ser necesario.

Beneficios de calcular el punto de equilibrio financiero

Calcular el punto de equilibrio financiero tiene múltiples beneficios para tu negocio. A continuación, te mencionaré algunos de ellos:

- Te brinda una visión clara de cuántas unidades debes vender para alcanzar el punto de equilibrio.

- Permite identificar si los precios de tus productos o servicios son adecuados para cubrir los costos y generar ganancias.

- Facilita la toma de decisiones sobre estrategias de precios, descuentos u ofertas especiales.

- Ayuda a evaluar las diferentes opciones de inversión para expandir o mejorar tu negocio.

- Permite anticipar posibles riesgos financieros y tomar medidas preventivas.

El cálculo del punto de equilibrio financiero es una herramienta esencial para lograr la estabilidad económica en tu negocio. Te brinda una visión clara de los niveles de ventas necesarios para cubrir los costos y evitar pérdidas. Además, te permite tomar decisiones informadas sobre precios y estrategias de negocio. No olvides realizar un seguimiento constante de este indicador y ajustarlo según sea necesario para asegurar un crecimiento exitoso.

Cuáles son los factores que influyen en el punto de equilibrio financiero

El punto de equilibrio financiero es un indicador crucial para determinar la estabilidad económica de una empresa o proyecto. Se trata del nivel de ventas necesario para cubrir todos los costos y gastos, sin generar pérdidas ni ganancias. Es decir, es el punto en el que los ingresos son iguales a los costos totales.

Para comprender cómo alcanzar el punto de equilibrio financiero y evitar pérdidas, es necesario conocer los factores que influyen en él:

1. Costos fijos

Los costos fijos son aquellos que no varían en relación con el nivel de producción o ventas de una empresa. Estos gastos se mantienen constantes, independientemente de si se vende más o menos. Ejemplos de costos fijos incluyen el alquiler del local, sueldos y salarios del personal, servicios públicos y seguros.

2. Costos variables

A diferencia de los costos fijos, los costos variables sí están relacionados con el nivel de producción o ventas de la empresa. Estos gastos varían en proporción directa a las unidades producidas o vendidas. Ejemplos de costos variables son los materiales necesarios para la fabricación de un producto o los insumos utilizados para prestar un servicio.

3. Margen de contribución

El margen de contribución es la diferencia entre los ingresos generados por la venta de productos o servicios y los costos variables asociados a dicha venta. Representa la parte de cada unidad vendida que contribuye a cubrir los costos fijos y generar utilidades. En otras palabras, es el margen que se utiliza para cubrir gastos fijos antes de alcanzar el punto de equilibrio.

4. Volumen de ventas

El volumen de ventas es fundamental para calcular el punto de equilibrio financiero. Cuanto mayor sea el volumen de ventas, más cerca estará la empresa de alcanzar dicho punto. Es importante tener en cuenta que no solo se debe considerar la cantidad de unidades vendidas, sino también el precio de venta de cada una.

5. Precio de venta unitario

El precio de venta unitario es el valor al que se comercializa cada unidad del producto o servicio ofrecido por la empresa. Este factor afecta directamente tanto los ingresos como los costos variables. Un incremento en el precio de venta puede aumentar los ingresos y, por lo tanto, reducir el punto de equilibrio financiero.

Todos estos factores interactúan entre sí y determinan el punto de equilibrio financiero de una empresa. Para alcanzar estabilidad económica y evitar pérdidas, es necesario analizarlos detalladamente y tomar decisiones estratégicas en función de ellos.

Qué estrategias puedo implementar para alcanzar el punto de equilibrio financiero más rápidamente

Alcanzar el punto de equilibrio financiero puede ser un objetivo desafiante para muchos negocios. Sin embargo, existen varias estrategias que se pueden implementar para lograr esta estabilidad económica de manera más rápida y efectiva.

1. Analizar los costos fijos y variables

El primer paso para alcanzar el punto de equilibrio financiero es tener una comprensión clara de los costos fijos y variables de tu negocio. Los costos fijos son aquellos que permanecen constantes independientemente del nivel de producción o venta, como el alquiler, impuestos o salarios. Por otro lado, los costos variables son aquellos que varían según la cantidad producida o vendida, como los materiales o las comisiones por ventas.

Realizar un análisis minucioso de estos costos te permitirá identificar aquellos aspectos en los que puedes reducir gastos innecesarios o buscar alternativas más económicas. Esto ayudará a disminuir tu punto de equilibrio financiero y acelerar la ruta hacia la estabilidad económica.

2. Optimizar los procesos internos

Revisar y optimizar los procesos internos de tu negocio también es fundamental para alcanzar el punto de equilibrio financiero de forma más rápida. Identifica las áreas donde puedas mejorar la eficiencia y reducir tiempos de producción o entrega.

Esto implica evaluar las tareas que se realizan en cada departamento y buscar formas de automatizar o simplificar aquellas que consumen más tiempo o recursos. Además, es importante promover una cultura de mejora continua entre tus empleados, fomentando la participación activa en la identificación y solución de problemas.

3. Diversificar tus fuentes de ingresos

Otra estrategia efectiva para alcanzar el punto de equilibrio financiero más rápidamente es diversificar tus fuentes de ingresos. Dependiendo únicamente de un producto o servicio puede ser arriesgado, especialmente si este mercado se ve afectado por fluctuaciones o temporadas bajas.

Explora nuevas oportunidades y considera la posibilidad de ofrecer productos o servicios complementarios que aporten un flujo adicional de ingresos. Esto te ayudará a reducir la dependencia de una sola fuente y a aumentar las posibilidades de lograr el equilibrio financiero de manera más rápida.

4. Establecer metas y objetivos claros

Es fundamental establecer metas y objetivos claros para alcanzar el punto de equilibrio financiero de manera más eficiente. Define qué es lo que quieres lograr y establece plazos realistas para cada uno de tus objetivos.

Recuerda que el proceso para alcanzar el equilibrio financiero puede llevar tiempo, por lo que es importante establecer hitos intermedios que te permitan evaluar tu progreso y ajustar tu estrategia si es necesario. Mantén un seguimiento constante de tus resultados y realiza las acciones correctivas pertinentes para mantener el rumbo hacia la estabilidad económica.

<continue-editing>

Cuál es la diferencia entre el punto de equilibrio financiero y el punto de equilibrio contable

El punto de equilibrio financiero y el punto de equilibrio contable son dos conceptos fundamentales en el área de las finanzas, especialmente en el análisis de costos y la toma de decisiones empresariales. Aunque ambos términos se refieren a la estabilidad económica de una empresa, hay diferencias importantes que es necesario comprender.

Punto de Equilibrio Financiero

El punto de equilibrio financiero es aquel en el que los ingresos totales de una empresa igualan sus costos totales, lo que significa que no se obtienen ni pérdidas ni ganancias. Es decir, se trata del nivel de ventas necesario para cubrir todos los gastos fijos y variables de la compañía sin generar utilidades adicionales.

Para calcular el punto de equilibrio financiero, se deben tener en cuenta tanto los costos fijos como los variables. Los costos fijos son aquellos que no varían en función del volumen de producción o de venta, como el alquiler, los salarios del personal administrativo y los seguros. Por otro lado, los costos variables son aquellos que sí cambian en relación directa con la producción o la venta, como los materiales y la mano de obra directa.

Una vez determinados los costos fijos y variables, se puede calcular el punto de equilibrio financiero dividiendo los costos fijos entre la diferencia entre el margen de contribución unitario y los costos variables unitarios. El margen de contribución es la diferencia entre el precio de venta unitario y los costos variables unitarios.

Punto de Equilibrio financiero = Costos Fijos / (Precio de Venta Unitario - Costos Variables Unitarios)

Punto de Equilibrio Contable

A diferencia del punto de equilibrio financiero, el punto de equilibrio contable se enfoca exclusivamente en los costos variables y no tiene en cuenta los costos fijos. El objetivo del punto de equilibrio contable es determinar el volumen necesario de ventas para cubrir los costos variables y obtener un margen de contribución igual a cero.

Por lo tanto, el punto de equilibrio contable se calcula dividiendo los costos variables entre el margen de contribución unitario:

Punto de Equilibrio contable = Costos Variables / Margen de Contribución Unitario

Es importante tener en cuenta que el punto de equilibrio financiero brinda una visión más completa de la estabilidad económica de una empresa, ya que considera tanto los costos fijos como los variables. El punto de equilibrio contable, por otro lado, se centra únicamente en los costos variables y no refleja la totalidad de los gastos de una compañía.

Tanto el punto de equilibrio financiero como el punto de equilibrio contable son herramientas útiles para el análisis financiero y la toma de decisiones en una empresa. Cada uno proporciona información relevante sobre la estabilidad económica de un negocio, pero difieren en la inclusión o exclusión de los costos fijos en sus cálculos. Al comprender estas diferencias, los empresarios y administradores pueden tomar decisiones informadas que les permitan alcanzar una mayor estabilidad financiera y evitar pérdidas.

Cómo puedo utilizar el análisis del punto de equilibrio financiero para tomar decisiones empresariales inteligentes

El análisis del punto de equilibrio financiero es una herramienta imprescindible para los negocios, ya que permite determinar el nivel de ventas necesario para cubrir todos los costos y gastos de la empresa, evitando así las pérdidas. Esta información es de vital importancia a la hora de tomar decisiones empresariales inteligentes y estratégicas.

Para utilizar correctamente el análisis del punto de equilibrio financiero, es necesario tener en cuenta varios aspectos. En primer lugar, es fundamental identificar claramente todos los costos y gastos fijos y variables de la empresa. Los costos fijos son aquellos que no varían con el nivel de producción o ventas, como el alquiler, los salarios fijos, los seguros, entre otros. Por otro lado, los costos variables son aquellos que están directamente relacionados con el nivel de producción o ventas, como los materiales, la mano de obra directa, entre otros.

A partir de esta información, se puede calcular el Punto de Equilibrio = Costos Fijos / (Precio de Venta - Costo Variable por Unidad).

Una vez obtenido el punto de equilibrio financiero, es importante compararlo con las ventas actuales de la empresa. Si las ventas superan el punto de equilibrio, significa que la empresa está generando utilidades. Por el contrario, si las ventas se encuentran por debajo del punto de equilibrio, la empresa está en pérdidas y es necesario tomar medidas para alcanzar la estabilidad económica.

Beneficios del análisis del punto de equilibrio financiero

- Ayuda a identificar el nivel de ventas mínimo necesario para cubrir los costos y gastos fijos de la empresa.

- Permite determinar los márgenes de seguridad, es decir, qué tan lejos se pueden encontrar las ventas por encima del punto de equilibrio sin incurrir en pérdidas.

- Facilita la toma de decisiones estratégicas, como fijar el precio de venta de un producto o servicio, planificar campañas de marketing, definir metas de ventas, entre otras.

- Brinda una mayor comprensión de la estructura de costos de la empresa y de cómo estos afectan la rentabilidad del negocio.

Es importante destacar que el análisis del punto de equilibrio financiero debe ser realizado de manera periódica, ya que los costos y gastos de la empresa pueden cambiar a lo largo del tiempo. Asimismo, este análisis no debe considerarse de forma aislada, sino que debe formar parte de un conjunto de herramientas financieras para tomar decisiones empresariales informadas y estratégicas.

Cuáles son los riesgos asociados con no lograr el punto de equilibrio financiero

El punto de equilibrio financiero es un concepto crucial para cualquier negocio o emprendimiento. Representa el nivel de ventas necesario para cubrir todos los costos y gastos, sin generar ni pérdidas ni ganancias. Al alcanzar este punto, se logra la estabilidad económica y se evitan las pérdidas que pueden llevar a la ruina de una empresa.

Sin embargo, no lograr el punto de equilibrio financiero conlleva ciertos riesgos que pueden comprometer la viabilidad del negocio. A continuación, analizaremos estos riesgos y cómo evitarlos:

Riesgo de pérdidas constantes

Si una empresa no logra superar el punto de equilibrio financiero, estará operando en pérdida constante. Esto se debe a que los ingresos generados no alcanzan para cubrir los costos fijos y variables asociados al negocio. En esta situación, el capital de la empresa se va agotando gradualmente y se corre el riesgo de enfrentar serias dificultades financieras e incluso la quiebra.

Falta de capacidad para invertir y crecer

Al no alcanzar el punto de equilibrio financiero, la empresa no genera ganancias suficientes para reinvertirlas en el negocio y financiar su crecimiento. La falta de inversión puede limitar el desarrollo de nuevos productos o servicios, restringir la expansión geográfica, disminuir los recursos disponibles para la contratación de personal capacitado y reducir la capacidad de innovación.

Dificultades para cumplir con obligaciones financieras

Otro riesgo asociado con no lograr el punto de equilibrio financiero es la dificultad para cumplir con las obligaciones financieras. Esto puede incluir el pago de proveedores, salarios de los empleados, arrendamientos, préstamos bancarios u otras deudas a corto o largo plazo. La falta de capacidad para honrar estos compromisos puede generar una mala reputación para la empresa y afectar negativamente las relaciones con otros actores clave, como proveedores y clientes.

Crisis de liquidez

La falta de equilibrio financiero puede llevar a una crisis de liquidez en la empresa. Es decir, se pueden presentar situaciones en las que se carece de suficiente efectivo para cubrir los gastos diarios y operativos del negocio. Esto puede tener consecuencias graves, como la imposibilidad de pagar nóminas, comprar materia prima, hacer frente a emergencias o aprovechar oportunidades de mercado. La falta de liquidez puede poner en peligro la continuidad del negocio e incluso llevar a la quiebra.

- Para evitar los riesgos asociados con no alcanzar el punto de equilibrio financiero, es fundamental contar con un plan de negocios sólido y realista. Este debe incluir proyecciones financieras precisas y estrategias para aumentar las ventas y reducir los costos.

- También es importante llevar un control financiero riguroso, monitorear los indicadores clave de desempeño y ajustar las estrategias según sea necesario.

- Además, es recomendable diversificar las fuentes de ingresos, buscar nuevas oportunidades de mercado y mantener una política de precios adecuada que permita cubrir los costos y generar ganancias.

No lograr el punto de equilibrio financiero conlleva riesgos significativos para cualquier negocio. Es crucial tomar medidas proactivas para evitarlos, como desarrollar un plan de negocios detallado, llevar un control financiero riguroso y buscar oportunidades de crecimiento y diversificación. Al lograr la estabilidad económica, se garantiza la supervivencia y el éxito a largo plazo del negocio.

Qué medidas puedo tomar si me encuentro por debajo del punto de equilibrio financiero

El punto de equilibrio financiero es un indicador crucial para cualquier empresa o individuo que busca mantener una estabilidad económica y evitar pérdidas. Sin embargo, en ocasiones podemos encontrarnos por debajo de este punto, lo que puede ser alarmante y requerir medidas inmediatas para revertir la situación. A continuación, te daremos algunas recomendaciones sobre qué medidas puedes tomar si te encuentras en esta situación.

1. Analizar y reducir gastos:

Uno de los primeros pasos que debes dar si te encuentras por debajo del punto de equilibrio financiero es analizar detenidamente tus gastos. Examina tu presupuesto y identifica aquellos gastos innecesarios o que podrían ser reducidos. Esto puede incluir aspectos como costos de producción, alquiler de oficinas, salarios, servicios contratados, entre otros. Es importante ser consciente de cada gasto y determinar si es realmente necesario y si existe la posibilidad de reducirlo.

2. Renegociar contratos o acuerdos:

Si estás enfrentando dificultades financieras, considera la posibilidad de renegociar contratos o acuerdos existentes. Contacta a proveedores, prestamistas o socios comerciales para buscar alternativas que permitan disminuir los costos y las obligaciones financieras. La renegociación puede implicar ajustes en los plazos de pago, descuentos o incluso cambios en los términos establecidos inicialmente.

3. Buscar fuentes de ingreso adicionales:

Cuando te encuentres por debajo del punto de equilibrio financiero, es importante explorar nuevas fuentes de ingreso que puedan ayudarte a recuperar la estabilidad económica. Considera implementar estrategias de diversificación, como lanzar nuevos productos o servicios, expandir tu mercado objetivo o establecer alianzas estratégicas con otras empresas. Esta búsqueda de fuentes de ingreso adicionales puede ser fundamental para incrementar tus ganancias y superar las pérdidas.

4. Mejorar la gestión de cobros:

Una situación de falta de liquidez puede generar dificultades en el proceso de cobro de tus ventas o servicios prestados. Es crucial mejorar y agilizar este proceso para asegurarte de recibir los pagos correspondientes en el menor tiempo posible. Implementa estrategias como ofrecer descuentos por pronto pago, establecer políticas más estrictas de cobranza o incluso considerar la contratación de personal especializado en esta área.

5. Evaluar posibles recortes de personal:

Si las medidas anteriores no son suficientes para mantener tu estabilidad financiera, puede ser necesario evaluar la posibilidad de realizar recortes de personal. Esta decisión puede resultar difícil y dolorosa, pero en ocasiones es necesaria para evitar mayores pérdidas económicas. Analiza cuidadosamente la estructura organizativa de tu empresa y determina si existen áreas o puestos que pueden ser reducidos o eliminados sin afectar gravemente la operatividad del negocio.

6. Buscar asesoramiento financiero:

Si te encuentras en una situación delicada y por debajo del punto de equilibrio financiero, es recomendable buscar asesoramiento financiero profesional. Un experto en el área podrá brindarte una visión objetiva de tu situación y orientarte sobre las mejores estrategias a implementar para revertir la situación. Su experiencia y conocimientos te serán de gran ayuda para tomar decisiones acertadas y recuperar la estabilidad económica.

Recuerda que cada situación financiera es única y puede requerir medidas diferentes. Es importante evaluar detenidamente tu estado actual, analizar todas las opciones disponibles y actuar de manera diligente para evitar mayores pérdidas. Con determinación y disciplina, podrás superar cualquier obstáculo y alcanzar nuevamente la estabilidad financiera deseada.

Existen herramientas o software que puedan ayudarme a calcular y monitorear el punto de equilibrio financiero de mi empresa

¡Claro que sí! En el mundo empresarial actual, contar con las herramientas adecuadas es fundamental para tomar decisiones financieras acertadas y mantener la estabilidad económica de tu empresa. Existen diversos softwares y herramientas disponibles en el mercado que pueden ayudarte a calcular y monitorear el punto de equilibrio financiero.

Una de las opciones más populares y confiables es el uso de software de contabilidad y gestión empresarial. Estos programas suelen incluir módulos o funcionalidades específicas para calcular y visualizar el punto de equilibrio financiero de manera sencilla y rápida.

Estas herramientas te permiten introducir los costos fijos y variables de tu empresa, así como los precios de venta y las unidades vendidas. A partir de esta información, el software realiza los cálculos necesarios y presenta los resultados de forma clara y comprensible.

Otra opción son las aplicaciones o plataformas en línea especializadas en finanzas y análisis empresarial. Estas herramientas están diseñadas específicamente para ayudarte a calcular y monitorear el punto de equilibrio financiero, así como otros indicadores clave de tu empresa.

Estas aplicaciones suelen ser intuitivas y fáciles de usar, lo que te permite ingresar fácilmente los datos relevantes de tu empresa y obtener los resultados de manera instantánea. Además, muchas de estas plataformas también ofrecen funciones adicionales, como generación de informes personalizados y comparativas con otras empresas del sector.

¿Cuáles son los beneficios de utilizar estas herramientas?

El uso de software y herramientas especializadas para calcular y monitorear el punto de equilibrio financiero de tu empresa tiene numerosos beneficios. A continuación, te presento algunos de ellos:

- Ahorro de tiempo: Estas herramientas automatizan el proceso de cálculo y análisis del punto de equilibrio financiero, lo que te permite ahorrar tiempo y dedicarlo a otras actividades importantes de tu negocio.

- Precisión y exactitud: Al utilizar software especializado, puedes confiar en que los cálculos realizados son precisos y exactos. Esto te brinda una visión clara de la situación financiera de tu empresa y te ayuda a tomar decisiones informadas.

- Visualización gráfica: Muchas de estas herramientas presentan los resultados en forma de gráficos y tablas, lo que facilita la comprensión y visualización de la información financiera de tu empresa.

- Identificación de áreas de mejora: Al analizar el punto de equilibrio financiero de tu empresa, es posible identificar areas donde se pueden reducir costos o aumentar ingresos para mejorar la estabilidad económica.

- Monitoreo en tiempo real: Estas herramientas te permiten realizar un seguimiento constante de tu punto de equilibrio financiero, lo que te ayuda a detectar rápidamente cualquier cambio o desviación y tomar medidas correctivas de manera oportuna.

Contar con herramientas y software especializados para calcular y monitorear el punto de equilibrio financiero de tu empresa puede marcar la diferencia en la estabilidad económica y el éxito de tu negocio. No dudes en explorar las opciones disponibles en el mercado y encontrar la herramienta que mejor se adapte a tus necesidades y objetivos empresariales.

Cómo puedo mantenerme en el punto de equilibrio financiero a largo plazo y evitar pérdidas significativas

Mantenerse en el punto de equilibrio financiero es fundamental para cualquier individuo o empresa que busca alcanzar estabilidad económica y evitar pérdidas significativas. El punto de equilibrio se refiere al nivel de ventas necesario para cubrir todos los costos y gastos, sin tener ganancias ni pérdidas. En otras palabras, es cuando los ingresos son iguales a los gastos.

Para lograr este objetivo a largo plazo, es necesario seguir algunas estrategias clave que aseguren la viabilidad de nuestras finanzas. A continuación, te presentaremos algunas recomendaciones que puedes aplicar en tu vida personal o en tu negocio para mantener ese punto de equilibrio financiero:

1. Conoce tus costos y gastos

El primer paso para mantenerse en el punto de equilibrio financiero es tener un conocimiento profundo de los costos y gastos asociados a tu actividad. Esto implica identificar tanto los costos fijos como los variables, así como los gastos recurrentes y eventuales. Realizar un análisis detallado te permitirá tener una visión clara de cuánto necesitas generar en ventas para cubrir todas estas obligaciones.

2. Establece metas realistas de ventas

Una vez que tienes identificados tus costos y gastos, es importante establecer metas realistas de ventas. Estas metas deben ser alcanzables y basadas en un análisis sólido de tus capacidades y del mercado en el que te desenvuelves. Si estableces metas excesivamente altas, corres el riesgo de generar un desequilibrio en tus finanzas al no poder cumplirlas. Por otro lado, si las metas son demasiado bajas, podrías limitar el crecimiento de tu negocio.

3. Controla tus ingresos y gastos

Mantener un control constante sobre tus ingresos y gastos es esencial para evitar desviaciones del punto de equilibrio financiero. Esto implica llevar una contabilidad rigurosa y mantener actualizados tus registros financieros. Además, debes estar atento a posibles variaciones en tus ingresos y gastos y tomar medidas oportunas para corregir cualquier desviación.

4. Diversifica tus fuentes de ingresos

Una forma efectiva de mantenerse en el punto de equilibrio financiero es diversificar tus fuentes de ingresos. Dependiendo únicamente de una fuente de ingresos puede ser riesgoso, ya que si esa fuente se agota o se ve afectada por algún cambio en el mercado, podrías enfrentar dificultades para cubrir tus costos y gastos. Busca oportunidades de diversificación que sean compatibles con tu actividad principal para minimizar los riesgos financieros.

5. Controla tu endeudamiento

El endeudamiento excesivo puede ser una de las principales causas de pérdidas significativas y desequilibrios financieros. Es importante llevar un control estricto de tus deudas y asegurarte de que los pagos sean manejables dentro de tu presupuesto. Evita tomar préstamos innecesarios o endeudarte en exceso, ya que esto podría poner en peligro tu estabilidad económica a largo plazo.

6. Realiza análisis de rentabilidad

Para mantenerse en el punto de equilibrio financiero, es fundamental realizar regularmente análisis de rentabilidad. Estos análisis te permitirán identificar qué productos o servicios son más rentables y cuáles podrían estar generando pérdidas. Con esta información, podrás tomar decisiones informadas para maximizar tus ganancias y evitar riesgos innecesarios.

Mantenerse en el punto de equilibrio financiero requiere de disciplina, planificación y un conocimiento profundo de las finanzas del individuo o la empresa. Al seguir estas estrategias y cuidar constantemente nuestras finanzas, podremos alcanzar estabilidad económica y evitar pérdidas significativas. Recuerda que mantenerse en el punto de equilibrio no sólo implica cubrir los costos y gastos, sino también buscar oportunidades de crecimiento sustentable para asegurar nuestro futuro financiero.

Preguntas frecuentes (FAQ)

1. ¿Qué es el punto de equilibrio financiero?

El punto de equilibrio financiero es el nivel de ventas o ingresos en el cual una empresa iguala sus costos fijos y variables, ni gana ni pierde dinero.

2. ¿Cómo calcular el punto de equilibrio financiero?

El punto de equilibrio financiero se calcula dividiendo los costos fijos entre la diferencia entre el precio de venta unitario y los costos variables por unidad.

3. ¿Por qué es importante conocer el punto de equilibrio financiero?

Conocer el punto de equilibrio financiero permite a las empresas tomar decisiones estratégicas sobre precios, volúmenes de ventas y costos, para evitar pérdidas y alcanzar la estabilidad económica.

4. ¿Qué ocurre si las ventas están por encima del punto de equilibrio financiero?

Si las ventas están por encima del punto de equilibrio financiero, la empresa genera utilidades y obtiene margen de beneficio.

5. ¿Qué sucede si las ventas están por debajo del punto de equilibrio financiero?

Si las ventas están por debajo del punto de equilibrio financiero, la empresa experimenta pérdidas y no logra cubrir sus costos, lo que puede llevar a problemas de liquidez y viabilidad financiera.

Entradas relacionadas